manual

【足利市版】不動産相続マニュアル

基礎知識と手続きの流れとコツ

- HOME

- 【2025年版 総合】足利市 不動産売却相場の動向分析と今後の需要予測

- 【足利市版】不動産相続マニュアル 基礎知識と手続きの流れとコツ

1.初めての不動産相続で知っておきたい基礎知識

足利市で不動産相続をする際の基礎知識や相続手続きの具体的な流れ、

相続をうまく進めるためのコツについて解説しています。

1-1.相続分を決める方法

誰が何をどれくらい相続するかを決める方法は大きく3つあり、遺言書がある場合は「遺言書による相続」、遺言書がない場合は「遺産分割協議による相続」になります。

「法定相続分に則った相続」は実際あまり行われません。

【不動産の相続方法3つとその概要】

| 相続方法 | 概要 |

|---|---|

| 遺言書による相続 | 遺言書がある場合、原則その内容に則って相続する。 |

| 遺産分割協議による相続 | 遺言書がない場合、相続人全員で財産の分割方法について協議し、相続手続きを行う。 |

| 法定相続分に則った相続 | 法律で決まっている相続割合に則って相続する。 |

法定相続人は配偶者が常に相続人になり、配偶者以外の方は「子またはその代襲相続人(孫)」、「直系尊属(父母)」、「兄弟姉妹またその代襲相続人(甥・姪)」の順序で配属者と一緒に相続人になります。

法定相続分は、法律によって以下のように割合が定められています。

【法定相続分】

| 法定相続人 | 法定相続分 |

|---|---|

| 配偶者のみ | 1 |

| 配偶者と子 | 1/2ずつ |

| 配偶者と直系尊属(父母) | 配偶者2/3、直系尊属1/3 |

| 配偶者と兄弟姉妹 | 配偶者3/4、兄弟姉妹1/4 |

参考:国税庁:法定相続人と法定相続分

1-2.不動産の分割方法

複数人で相続した不動産の分割方法は「現物分割」「代償分割」「換価分割」「共有分割」と大きく4つあります。

財産の内容と、どのように分配したいかで取るべき方法が変わります。

【4つの分割方法とその概要 向いているケース 一覧】

| 分割方法 | 概要 | 向いているケース |

|---|---|---|

| 現物分割 | 相続した不動産をそのままの形で相続すること。相続人が複数いる場合は分筆する。 | 面積の広い土地を所有している場合。 |

| 代償分割 | 相続人の一人分割できない財産を取得した場合、そのほかの相続人に代償金を支払うこと。 (例)相続人が二人いて相続財産が2,000万円の不動産だった場合、一人が不動産を取得し、もう一人に1,000万円を現金で払うという方法。 |

分けにくい財産を平等に分けたい場合。 |

| 換価分割 | 相続した不動産を売却して得られた代金を、相続人間で分割する方法。 | 相続した不動産に住む予定がない場合。平等に分割したい場合。 |

| 共有分割 | 相続した不動産を相続人複数人の共有名義とする方法。 | 他の分割方法が取れない時に取る最後の手段になりがち。 |

| 分割方法 | 概要 |

|---|---|

| 現物分割 | 相続した不動産をそのままの形で相続すること。相続人が複数いる場合は分筆する。 |

| 代償分割 | 相続人の一人分割できない財産を取得した場合、そのほかの相続人に代償金を支払うこと。 (例)相続人が二人いて相続財産が2,000万円の不動産だった場合、一人が不動産を取得し、もう一人に1,000万円を現金で払うという方法。 |

| 換価分割 | 相続した不動産を売却して得られた代金を、相続人間で分割する方法。 |

| 共有分割 | 相続した不動産を相続人複数人の共有名義とする方法。 |

| 分割方法 | 向いているケース |

| 現物分割 | 面積の広い土地を所有している場合。 |

| 代償分割 | 分けにくい財産を平等に分けたい場合。 |

| 換価分割 | 相続した不動産に住む予定がない場合。平等に分割したい場合。 |

| 共有分割 | 他の分割方法が取れない時に取る最後の手段になりがち。 |

1-3.不動産の相続税評価の方法

相続した不動産の相続税評価の方法は土地と建物とで異なります。

土地の場合は基本路線価方式で行いますが、例外的に路線価が設定されていない土地に限っては倍率方式を用います。

建物は固定資産税評価額がそのまま相続税評価額になるので簡単です。

【不動産の評価方法とその概要】

| 評価方法 | 概要 |

|---|---|

| 土地(路線価方式) | 道路に面する宅地1㎡あたりの価格で、これに土地の面積を掛ける。国税庁のHPで確認可能。 |

| 土地(倍率方式) | 路線価が設定されていない土地について、その土地の固定資産税評価額に定められた倍率を掛ける。国税庁のHPで確認可能。 |

| 建物 | 固定資産税評価額=相続時の不動産評価額となる。 納税通知書で確認可能。 |

2.不動産相続の手続きにかかる主な税金・費用と相続で使える控除

2-1.不動産相続手続きにかかる主な税金・費用 一覧

相続手続きにかかる主な税金・費用で、最も負担が重くなりがちなのが相続税です。

「相続した不動産の評価額」等、資産の状況により変化します。

【不動産相続手続きにかかる主な税金・費用 一覧】

| 概要 | 負担額の目安 | |

|---|---|---|

| 相続税 | 財産が基礎控除を超える場合にのみかかる | 財産の総額が、基礎控除=3,000万円+(600万円×法定相続人の数)を超えなければかからない 控除分を超える額に応じて、10%~55%の税金 |

| 登録免許税 | 相続登記(不動産の名義変更)にかかる税金 | 固定資産税評価額×0.4% ※例外的に2.0%の場合も |

| 必要書類の取得費用 | 主に登記手続きに必要な書類を取得するための費用 | 登記手続きに必要な書類全てで最低3,000円程度~ |

| 司法書士手数料 | 登記手続きを司法書士に依頼した場合の手数料 | 大体5~10万円 |

| 概要 | |

|---|---|

| 相続税 | 財産が基礎控除を超える場合にのみかかる |

| 登録免許税 | 相続登記(不動産の名義変更)にかかる税金 |

| 必要書類の取得費用 | 主に登記手続きに必要な書類を取得するための費用 |

| 司法書士手数料 | 登記手続きを司法書士に依頼した場合の手数料 |

| 負担額の目安 | |

| 相続税 | 財産の総額が、基礎控除=3,000万円+(600万円×法定相続人の数)を超えなければかからない 控除分を超える額に応じて、10%~55%の税金 |

| 登録免許税 | 固定資産税評価額×0.4% ※例外的に2.0%の場合も |

| 必要書類の取得費用 | 登記手続きに必要な書類全てで最低3,000円程度~ |

| 司法書士手数料 | 大体5~10万円 |

2-2.不動産相続で使える控除 一覧

基礎控除は無条件で使えます。それ以外で最も大きな効果を持つのが小規模宅地の特例です。

その他、控除の条件にご自身が当てはまるかどうかの判断は難しいため、税理士に依頼した方が確実でしょう。

【相続で使える控除と控除額の目安 一覧】

| 概要 | 控除額目安 | |

|---|---|---|

| 基礎控除 | 遺産の総額から無条件で差し引ける一定の非課税枠 |

3,000万円+(600万円×法定相続人の数)分が遺産総額から控除できる 参照:国税庁「相続税の計算」 |

| 小規模宅地等の特例 | 被相続人もしくは被相続人と生計を共にする親族の、居住・事業用に供されていた土地について、条件を満たすことで評価額より一定の割合を減額する制度 |

例えば、自宅として利用していた土地であれば、330㎡までの評価額が8割減額される 参照:国税庁「小規模宅地等の特例」 |

| 配偶者控除 | 配偶者が取得した相続遺産額のうち、1億6,000万円もしくは法定相続分に相当する額のより大きい金額までを非課税とする制度 |

配偶者の法定相続分は遺産総額の1/2なので、それと1億6,000万円のうち、より大きい金額まで非課税になる 参照:国税庁「配偶者の税額の軽減」 |

| 贈与税の基礎控除 | 暦年贈与の場合、年110万円までは贈与税が非課税になる |

年110万円まで贈与することで遺産総額を減らし、相続税対策をすることが出来る 参照:国税庁「贈与財産の加算と税額控除(暦年課税)」 |

| 未成年控除 | 法定相続人が満18歳未満だった場合に、いくつかの条件を満たすことで、相続税から一定額が控除される |

満18歳になるまでの年数1年につき10万円 参照:国税庁「未成年者の税額控除」 |

| 障害者控除 | 相続人が85歳未満で、障害を持っていた場合に、いくつかの条件を満たすことで、相続税から一定額が控除される |

該当者が満85歳になるまでの年数1年につき10万円 参照:国税庁「障害者の税額控除」 |

| 相次相続控除 | 相続開始から10年以内に新たな相続が発生した場合、2度目の相続でかかる相続税額から一定額が控除される |

前回の相続において課税された相続税額のうち、1年につき10%の割合で減額した額が、今回の相続でかかる相続税額から控除される 参照:国税庁「相次相続控除」 |

| 特定空き家の3,000万円特別控除※令和9年12月31日まで | 相続または遺贈により取得した、被相続人の居住用の家屋および敷地について、要件を満たすことで譲渡所得から一定額が控除される |

要件を満たせば譲渡所得の金額から最高3,000万円まで控除される |

| 概要 | |

|---|---|

| 基礎控除 | 遺産の総額から無条件で差し引ける一定の非課税枠 |

| 小規模宅地等の特例 | 被相続人もしくは被相続人と生計を共にする親族の、居住・事業用に供されていた土地について、条件を満たすことで評価額より一定の割合を減額する制度 |

| 配偶者控除 | 配偶者が取得した相続遺産額のうち、1億6,000万円もしくは法定相続分に相当する額のより大きい金額までを非課税とする制度 |

| 贈与税の基礎控除 | 暦年贈与の場合、年110万円までは贈与税が非課税になる |

| 未成年控除 | 法定相続人が満18歳未満だった場合に、いくつかの条件を満たすことで、相続税から一定額が控除される |

| 障害者控除 | 相続人が85歳未満で、障害を持っていた場合に、いくつかの条件を満たすことで、相続税から一定額が控除される |

| 相次相続控除 | 相続開始から10年以内に新たな相続が発生した場合、2度目の相続でかかる相続税額から一定額が控除される |

| 特定空き家の3,000万円特別控除※令和9年12月31日まで | 相続または遺贈により取得した、被相続人の居住用の家屋および敷地について、要件を満たすことで譲渡所得から一定額が控除される |

| 控除額目安 | |

| 基礎控除 |

3,000万円+(600万円×法定相続人の数)分が遺産総額から控除できる 参照:国税庁「相続税の計算」 |

| 小規模宅地等の特例 |

例えば、自宅として利用していた土地であれば、330㎡までの評価額が8割減額される 参照:国税庁「小規模宅地等の特例」 |

| 配偶者控除 |

配偶者の法定相続分は遺産総額の1/2なので、それと1億6,000万円のうち、より大きい金額まで非課税になる 参照:国税庁「配偶者の税額の軽減」 |

| 贈与税の基礎控除 |

年110万円まで贈与することで遺産総額を減らし、相続税対策をすることが出来る 参照:国税庁「贈与財産の加算と税額控除(暦年課税)」 |

| 未成年控除 |

満18歳になるまでの年数1年につき10万円 参照:国税庁「未成年者の税額控除」 |

| 障害者控除 |

該当者が満85歳になるまでの年数1年につき10万円 参照:国税庁「障害者の税額控除」 |

| 相次相続控除 |

前回の相続において課税された相続税額のうち、1年につき10%の割合で減額した額が、今回の相続でかかる相続税額から控除される 参照:国税庁「相次相続控除」 |

| 特定空き家の3,000万円特別控除※令和9年12月31日まで |

要件を満たせば譲渡所得の金額から最高3,000万円まで控除される |

- 相続登記や手続きの面倒ごと、

当社におまかせください -

0284-22-3008 営業時間8:30~17:30定休日日曜日・祝日 事前予約で19:00まで対応可能です

24時間いつでも受付中

3.不動産相続の流れと必要な手続き

相続が発生したら、以下の流れに沿って期限までに必要な手続きを行います。

また、手続きは多くの段階を専門家(弁護士・司法書士・税理士等)に依頼可能です。

【相続発生から手続きの流れ・任せられる専門家・手続き期限 一覧】

| 相続発生からの流れと必要な手続き | 任せられる専門家 | 手続き期限 |

|---|---|---|

1 遺言書の確認・遺言書の検認(公正証書遺言以外) |

― | できるだけ速やかに |

2 法定相続人の確定 |

|

|

3 相続遺産調査 |

||

4 遺産分割協議 |

|

|

5 限定承認・相続放棄の申述 |

|

相続を知った 日から3ヵ月以内 |

6 準確定申告(被相続人の所得税) |

|

4ヵ月以内 |

7 遺産分割協議書の作成 |

|

10ヵ月以内 |

8 相続税申告 |

|

|

9 遺留分侵害額請求 |

|

1年以内 |

10 相続登記(不動産のみ)手続き |

|

3年以内 |

なかでも司法書士は、相続人間でのトラブルがないのであれば、不動産相続では強い味方です。幅広い分野をカバーしているうえ、弁護士よりも依頼費用がリーズナブルに済むことが多くなっています。

弁護士は、特に「相続のトラブル時」に依頼するべき専門家です。

税理士は、税金面でのサポートが必要な時に依頼するとよいでしょう。

3-1.「できるだけ速やかに行っておくこと」

1.遺言書の確認・検認

遺言書があれば、相続は原則その内容に沿って行われることになります。

遺言書があるかないかによってその後の手続きが異なって来るので、確認は一番初めに行いましょう。

遺言書には「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類があり、このうち公正証書遺言を除く2つについては、家庭裁判所で検認が必要です。

検認をせずに遺言書を開封すると、5万円以下の過料が課されることがあります。

2.法定相続人の確認 (弁護士、司法書士等に依頼可能)

遺言書がなかった場合、被相続人が誕生してから死亡するまでの戸籍謄本を取得して親族関係にある人を全て洗い出すことにより、法定相続人を調査します。

こちらは弁護士・司法書士に依頼することが多いですが、税金面でサポートが受けたい場合は税理士にも依頼可能です。

3.相続財産調査(弁護士、司法書士等に依頼可能)

法定相続人の確認と併せて、被相続人の財産を調査します。

預貯金や不動産、有価証券等のプラスの財産に加え、住宅ローンなどの借金、未払いの税金なども全てを調べ上げます。

なお、相続財産に不動産があるかないかについては、市区町村から届く固定資産税の納税通知書を見ることで確かめられます。

依頼できる専門家については、法定相続人の確認と同じです。

4.遺産分割協議(もめている場合、弁護士に依頼できる)

遺言書があれば原則その内容に従いますが、ない場合には相続人全員で遺産の分割方法を話し合う、遺産分割協議を行います。

この時、相続人間で揉め事が起きているような場合には、弁護士に間に立ってもらうことが出来ます。相続人の代理となってもらうことも可能です。

3-2.「相続を知った日から3ヵ月以内にする手続き」

5.限定承認、相続放棄の手続き(主に弁護士に依頼可能)

被相続人に借金などの負債が多い場合は、限定承認・相続放棄などの申述をすることになります。

これの申し立ては弁護士のみが代行することが出来ます。

書類作成のみなら司法書士にも可能です。また、どちらの方が税金面で得が大きいかといったことを聞きたい場合には、税理士にアドバイスをもらうことも出来ます。

3-3.「4ヵ月以内にする手続き」

6.準確定申告(税理士に依頼可能)

被相続人が個人事業主などで確定申告を必要とする所得があった場合、相続人が代わりにこれを行います。

また、限定承認の譲渡所得税があった場合にも必要になります。

こちらは税理士のみに依頼可能です。

3-4.「10ヵ月以内にする手続き」

7.遺産分割協議書の作成(弁護士、司法書士等に依頼可能)

複数の相続人がいる場合に発生する手続きです。

遺産分割協議で決まった内容に従い、遺産分割協議書を作成します。

弁護士・司法書士に依頼することが多いです。

8.相続税申告(税理士に依頼可能)

相続財産の額が基礎控除を上回った場合のみ発生する手続きです。

相続税の申告・納付期限は相続開始を知った翌日から10ヵ月以内です。もし遅れたり、納税額が足りなければ、延滞税や加算税が課されます。

こちらは税理士のみに依頼可能です。

3-5.「1年以内にする手続き」

9.遺留分侵害額請求(弁護士に依頼可能)

遺留分とは、相続人の財産から遺留分権利者(配偶者・子供・直系尊属)が法律で取得を保証されている最低限の取り分のことを指します。

これはごく限られたケースでのみ必要になる手続きで、自分以外の相続人が、遺言や生前贈与によって自分の遺留分を侵害する額の遺産を得た場合、遺留分権利者が遺留分にあたる金額をその相手に請求することが出来るというものです。

こちらは弁護士のみに依頼可能です。

3-6.「3年以内にする手続き」

10.相続登記(弁護士、司法書士に依頼可能)

相続遺産の中に不動産が含まれていた場合に必要な相続登記(名義変更)は、2024年4月1日に義務化されました。

正当な理由がないにもかかわらず相続登記の申請をしなかった場合には、10万円以下の過料が課せられることがあります。

※正当な理由の例

- 相続登記を放置したために相続人が極めて多数に上り、戸籍謄本等の必要な資料の収集や他の相続人の把握に多くの時間を要するケース

- 遺言の有効性や遺産の範囲等が争われているケース

- 申請義務を負う相続人自身に重病等の事情があるケース など

また相続登記が終わらないと、物件の売却はできません。

期限は遺産分割協議が成立した日から3年以内です。

一般的に、司法書士に依頼するケースが多いです。

4.「相続」に関するデータと分析

4-1.栃木県の相続遺産の内訳

栃木県での遺産相続の内訳は、現金が約5割を占めています。

不動産は約4割と、全国と比較すると低い水準です。

栃木県の相続不動産の活用方法で最も多いのは「ご自身が居住」で、約3割の方が相続した不動産に住まわれています。

この数値は全国的に見ても高い水準です。

4-2.データから見た「相続を受ける人」の分析

「相続を受ける人」の状況

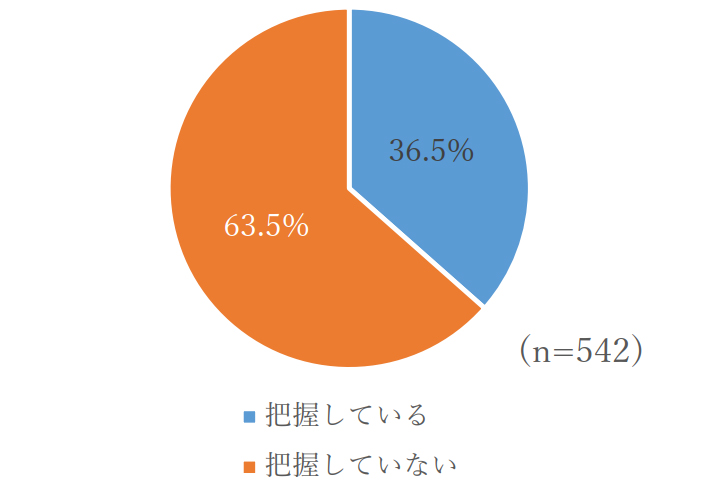

NTTデータ経営研究所の調査によると、都市部居住の 50~60 代のうち、半数近くの人が出身地から 1 時間以上離れて暮らしていることが分かっており、さらに、親と別居している人の割合は6割を超えています。

別居の親の資産の把握状況も「把握していない」が6割を上回りました。

【図 別居している親の資産の把握状況】

参照:https://www.nttdata-strategy.com/assets/pdf/newsrelease/220302/survey_results.pdf

なお、親と相続の相談をしたことがあるかについては、全体の7割弱が「したことがない」もしくは「する必要性を感じなかった」と回答しています。

この結果から、親とは離れて暮らしており、資産の状況も相続に関する相談もしていないという人が全体の半分以上を占めていることが分かります。

「相続を受ける人」の悩み

一般的に、相続発生まででは介護の不安や、被相続人が認知症になることの心配など、親の健康状態に関わる悩みが多く、相続発生後では、相続手続きや流れと相続税に関する悩みが多数を占めている模様です。

また、専門家にサポートしてほしいことの調査でも、税金についてのサポートは上位にあがりがちです。財産の額が多い家庭では、相続争いの心配から、弁護士に間に立ってほしいという意見がありました。

また、不動産など分けにくい財産の分配について心配する声も一定数上がっています。

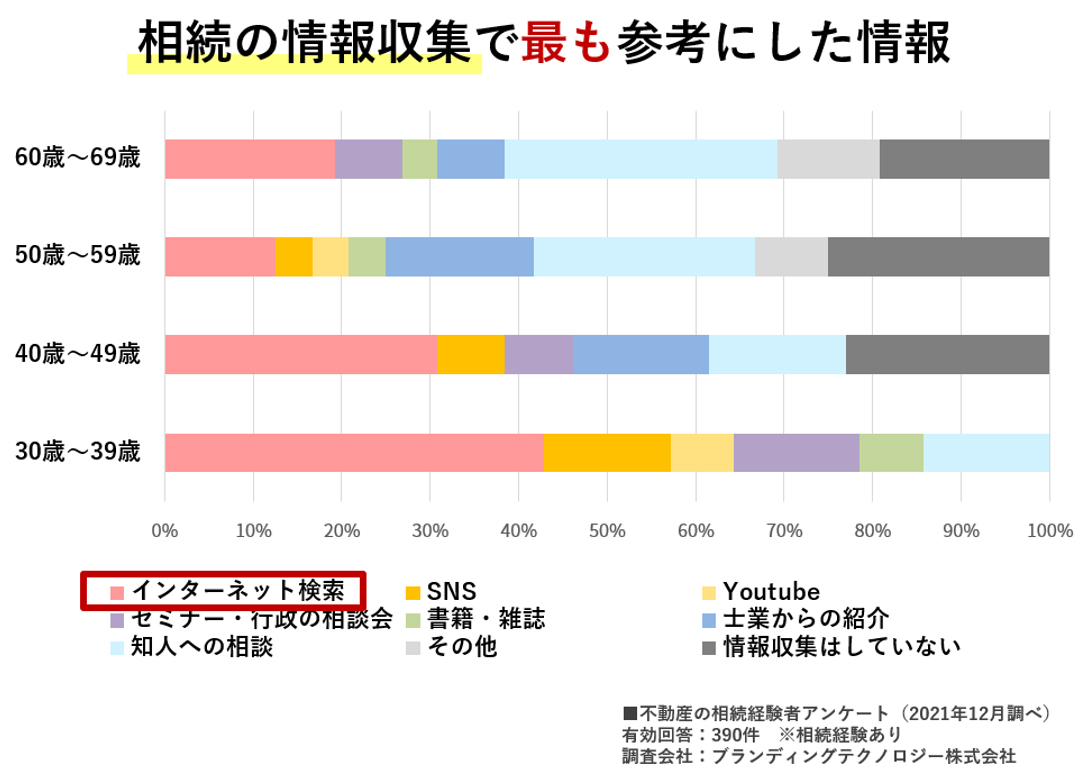

「相続を受ける人」が情報収集をする方法

ブランディングテクノロジーの調査によると、相続の情報収集の手段で最も多く使われているものはインターネットでした。

その次に知人への相談が多く、一定数士業からの紹介もあるようです。

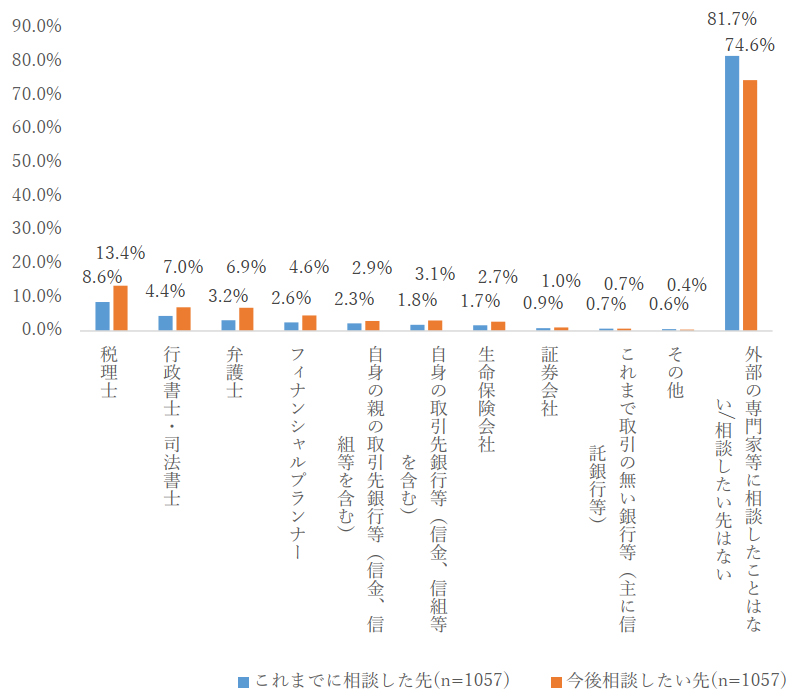

4-3.「相続を受ける人」が選んだ相談先

NTTデータ経営研究所の調査によると、相談先は 「税理士」が最多でした。

この結果から、相続に関しては特に税金面が気になっている人が多いと考察できます。

【図 相続に関する外部専門家への相談経験・相談意向】

参照:https://www.nttdata-strategy.com/assets/pdf/newsrelease/220302/survey_results.pdf

ただし、他調査だと「親族ともめるのが心配」という悩みが多く、弁護士が相談先の1位に上がっている例もあります。

不動産相続に関していえば、不動産屋さんが連携している不動産に詳しい士業等の専門家を紹介してくれるので、不動産屋さんに相談するのも適切な選択肢の一つです。

- 相続登記や手続きの面倒ごと、

当社におまかせください -

0284-22-3008 営業時間8:30~17:30定休日日曜日・祝日 事前予約で19:00まで対応可能です

24時間いつでも受付中

5.足利市で相続した不動産を上手に売却するコツ

5-1.足利市の不動産売却相場と概況

足利市の不動産売却相場は、直近で種類別に大体以下のようになっています。

【表 足利市の不動産の売却相場 種類別】

| 戸建て | マンション | 土地 | |||

|---|---|---|---|---|---|

| 戸建て | 仲介……1,135万円 買取……795万円 |

マンション | 仲介……775万円 買取……543万円 |

土地 | 仲介……665万円 買取……466万円 |

足利市の不動産相場の概況

足利市の不動産市場は、過去2年と比較し、全体的に大きな値崩れは見られませんでした。

なかでも、現在注目を集めているのは土地です。

2024年における土地の平均売却価格は665万円で、昨年よりも121万円以上(+20%)上昇しました。

過去2年間で最も高値となっており、土地需要の高まりがうかがえます。

足利市郊外のエリアは、人口減少や道が狭いことや交通の便が悪いことで、近年人気が低迷しています。

そのため都市部の中でも渡良瀬川よりも「南側」エリアに人気が集まっています。

さらに、東京までアクセスでき利便性が高い「東武伊勢崎線」沿線や、そこに近いエリアは「南側」の中でも特に人気です。

また、近年は住宅地としてだけでなく、地域の特性を活かした「工業用地」や「商業用地」といった土地活用にも注目が集まっており、2025年以降も土地需要は継続するでしょう。

5-2.足利市で相続した不動産を上手に売却するコツ

- 士業などの専門家と連携が取れた不動産会社に相談する

- 地域密着の不動産会社に相談する

- 実績と知識が豊富な不動産会社に相談する

士業などの専門家と連携が取れた不動産会社に相談する

相続した不動産を売却するには、相続手続きを完了させる必要があります。

相続手続きは1人で行うことも可能ですが、書類の取り寄せや作成を行う必要があり、手間がかかります。

また、相続人が複数いる場合はトラブルに発展し「争族」になるケースも珍しくありません。

そのため、司法書士や弁護士といった士業に手続きのサポートを依頼するのが一般的です。

ただし、士業などの専門家と連携がとれている不動産会社に相談すれば、売却手続きはもちろん、相続に関する悩みまで1つの窓口で解決可能となり、スムーズな売却ができるでしょう。

地域密着の不動産会社に相談する

相続する不動産の状態は選ぶことができません。

きれいな状態の不動産もありますが、反対に「築古」だったり、「老朽化が激しい」不動産もあります。

そのため、不動産の状態によって売り出し方が異なります。

地域密着の不動産会社であれば、地域の特性を把握しているため、買手が見つかりやすいように、地域性を考慮した売り出し方を提案してくれるはずです。

相続に精通した不動産会社に相談する

相続不動産は複雑な事情を抱えているケースがあります。

例えば「相続人同士でトラブルになっている」、「未登記物件だった」などです。

複雑な事情を抱えた相続物件でも、相続に精通した不動産会社に相談することで、相続に関する専門的なアドバイスやサポートを受けることができ、結果的にスムーズな売却が可能となります。

両毛資産総研コンサルタントは、不動産の売却はもちろん、相続に強い司法書士や税理士などの専門家と連携しているため、相続の手続きから、相続税など税金の悩みも迅速に対応することができます。

また、「不動産コンサルティングマスター」と呼ばれる資格を持つスタッフが在籍しており、不動産に関する専門的な知識・能力を活用し、的確なアドバイス・解決策をご提案しています。

両毛資産総研コンサルタントHP:

https://www.ashikaga-fudousan.net/

5-3.足利市の相続事例集

足利市の相続事例についてご紹介いたします。

- 【足利市版】兄弟・姉妹間の相続不動産の悩みを解決した事例

- 【足利市版】相続した実家を最適な方法で売却した事例

- 【足利市版】相続登記を不動産会社のサポートでスムーズに終わらせた事例等

詳しくはこちら

6.不動産相続に必要な書類の詳細と入手場所一覧

不動産の相続手続きには大きく分けて、「登記手続き」と「相続税申告手続き」があります。

6-1.登記手続き

登記手続きに必要な主要書類と、取得できる場所は以下の通りです。

【登記手続きに必要な主要書類と取得できる場所 一覧】

| 登記手続きに必要な主要書類 | 取得できる場所 |

|---|---|

| 被相続人の出生から死亡までの全ての戸籍謄本 | 本籍地の市役所 |

| 相続人全員の戸籍謄本 | |

| 被相続人の住民票の除票 | 各居住地の市役所 |

| 相続人全員の印鑑証明書 | |

| 不動産を相続する相続人の住民票 | |

| 固定資産評価証明書 | 相続する不動産の所在地の市役所 |

| 登記申請書 | 自分で作成(申請書様式:法務局)(司法書士に依頼可能) |

| 遺産分割協議書 | 作成の必要あり(司法書士、行政書士に依頼可能) |

※これらの必要書類は、遺言書による相続か、遺産分割協議による相続かなどによって異なります。

6-2.相続税申告手続き

相続税申告に必要な主要書類と、取得できる場所は以下の通りです。

【相続税申告手続きに必要な主要書類と取得できる場所 一覧】

| 相続税申告手続きに必要な主要書類 | 取得できる場所 | |

|---|---|---|

| 被相続人・法定相続人に関わるもの | 被相続人の出生から死亡までの全ての戸籍謄本 | 本籍地の市役所 |

| 相続人全員の戸籍謄本 | ||

| 被相続人の住民票の除票 | 各居住地の市役所 | |

| 相続人全員の住民票 | ||

| 相続人全員の印鑑証明書 | ||

| 法定相続情報一覧図 | 法務局 主な法定相続情報一覧図の様式及び記載例 |

|

| 遺産分割の内容に関わるもの | 印鑑登録証明書 | 居住地の市役所 |

| 遺産分割協議書の写し | 相続人が作成(司法書士・行政書士に依頼可能) | |

| 遺言書の写し | 被相続人所有(公正証書遺言の場合、公証役場にも有) | |

| 不動産に関わるもの | 固定資産税評価証明書 | 市役所もしくは都税事務所 |

| 登記事項証明書 | 法務局 | |

| 公図・地積測量図 | ||

| 住宅地図 | 民間の地図プリントサービスを使用 | |

+税務署でもらう相続税の申告書 |

||

※相続税の申告手続きは、相続財産が基礎控除額を超える場合にのみ必要になります。

※その他、預貯金、有価証券、債務関連、葬儀費用、事業用財産、生命保険金等、それぞれに必要な書類が追加であります。

相続税申告手続きは、8割以上の人が税理士に依頼していると言われています。

煩雑で難関な手続きになりますので、自信がないという方は依頼してみても良いかもしれません。報酬の目安は、遺産総額の0.5~1.0%です。

- 相続登記や手続きの面倒ごと、

当社におまかせください -

0284-22-3008 営業時間8:30~17:30定休日日曜日・祝日 事前予約で19:00まで対応可能です

24時間いつでも受付中

7.足利市での不動産相続に必要な書類の入手先住所・連絡先

市役所

【足利市役所】

〒326-8601 栃木県足利市本城3-2145

電話番号:0284-20-2222

法務局

【宇都宮地方法務局 足利支局】

〒326-0052栃木県足利市相生町1-12

電話番号: 0284-42-8101

HP:https://houmukyoku.moj.go.jp/utsunomiya/table/shikyokutou/all/asikaga.html

8.足利市で相続をする際にサポートしてくれる公的機関・士業

8-1.無料で相談できる公的機関・準公的機関

足利市役所 市民相談室(市役所本庁舎1階)

【弁護士相談】

内容:相続を始めとする法律問題全般にかかわることを相談できます。

日時:第1・2・3・4月曜日 13時~16時

お問合せ:0284-20-2150

HP:https://www.city.ashikaga.tochigi.jp/living/000023/000153/p005774.html

【司法書士相談】※電話予約制

内容:相続や登記などのお悩みを相談できます。

日時:偶数月の第1水曜日 13時~16時

お問合せ:0284-20-2111(※前の週の水曜日午前8時30分から当日正午までに市民相談室に電話で予約)

HP:https://www.city.ashikaga.tochigi.jp/living/000023/000153/p005774.html

【税務相談】

内容:相続に伴う税のお悩みなどに関することを相談できます。

日時:第2火曜日(2、3月を除く) 13時~16時

お問合せ:0284-20-2150

HP:https://www.city.ashikaga.tochigi.jp/living/000023/000153/p005774.html

【不動産活用相談】

内容:不動産の活用や相続について相談できます。

日時: 第1火曜日 13時~16時

お問合せ:0284-20-2150

HP:https://www.city.ashikaga.tochigi.jp/living/000023/000153/p005774.html

【無料相談】栃木県司法書士会 足利会場

日時:毎月第1土曜日 10時~15時

場所:栃木県足利商工会議所本部事務所 3階会議室

〒326-0814栃木県足利市通3-2757

お問合せ:028-614-1122(月曜日~金曜日 9〜17時)

【無料相談】栃木県行政書士会 ※電話相談

栃木県行政書士会では、電話での無料相談を行っています。

また、定期的に市内で面談による無料相談会も行っていますので、詳しくはホームページをご覧ください。

日時:月曜日~金曜日 9時~17時

電話:028-638-0919

8-2.士業

相続の際の悩みの内容別に、士業で適切な相談先をざっくりまとめたのが以下の一覧です。

- 相続人間でのトラブルなら……弁護士に相談!

- 相続税の申告や節税について聞きたいなら……税理士に相談!

- 不動産登記が必要なら……司法書士に相談!

- 資産に不動産が含まれておらず、相続人間でトラブルもないなら……行政書士に相談!

足利市で相続の際に相談できる士業について、詳しくは以下のページをご覧ください。

【足利市版】相続に強いおすすめ専門家一覧と相談する専門家の選び方

- 相続登記や手続きの面倒ごと、

当社におまかせください -

0284-22-3008 営業時間8:30~17:30定休日日曜日・祝日 事前予約で19:00まで対応可能です

24時間いつでも受付中